Ci conforta ricordare che un conto sono i tassi in rialzo, altra cosa sono i tassi alti. Dopotutto nessun bear market è iniziato quando la Federal Reserve ha aumentato il costo del denaro: i guai essendo partiti quando la banca centrale americana i tassi li ha incominciato a tagliare.

A settembre 2007 la prima limatura del Fed Funds rate: le borse avrebbero svoltato verso il basso poche settimane dopo. Viceversa, 16 rincari consecutivi del costo del denaro, fra il 2004 e il 2007, accompagnarono il Toro e il ciclo economico verso nuove vette.

Per cui ci dicono: che importanza ha se la Fed quest’anno aumenterà i tassi due volte, o tre? Chi si cura se anche nel 2019 la politica monetaria americana sarà (più) restrittiva? Tanto stiamo parlando di tassi più vicini allo zero che al 5% (la media del Fed Funds rate degli ultimi 45 anni).

Questo conforto sarebbe pur condivisibile, se non fosse per due rilievi.

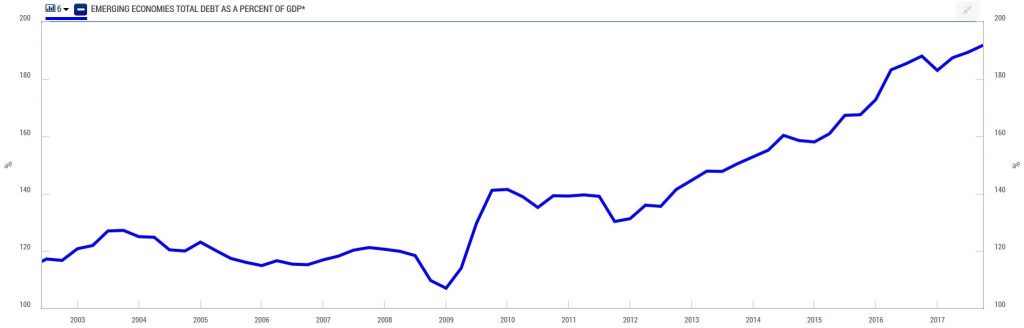

Il primo. Rispetto a dieci anni fa, il debito totale è cresciuto ovunque: la semplice somma di debito del settore privato e delle amministrazioni pubbliche, è salito dal 250 al 280 percento del PIL nei paesi più industrializzati; dal 120 al 185% nelle economie emergenti. Altro che deleveraging. È ovvio che una maggiore leva finanziaria genera ulteriori vulnerabilità sistemiche, che rendono più arduo il percorso di normalizzazione della politica monetaria.

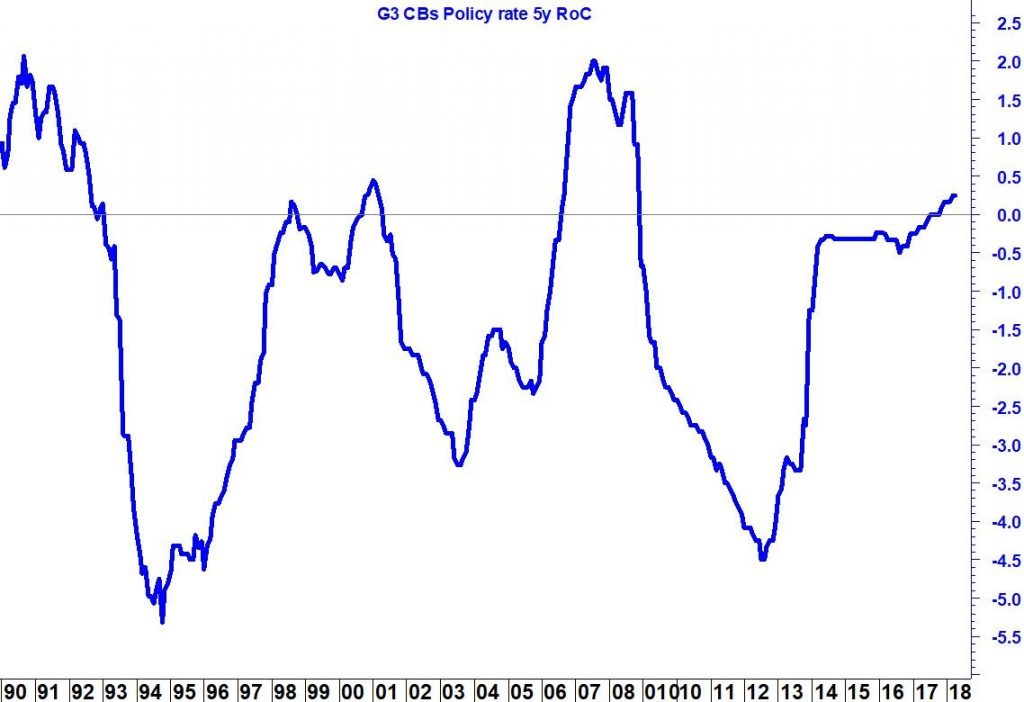

Secondo. I mercati finanziari ragionano al margine, non sulle grandezze assolute.

Non ha tanto importanza il livello assoluto dei tassi di interesse, quanto la loro variazione nel tempo: dopotutto, un aumento eccessivamente concentrato spiazza gli operatori, producendo tensioni che possono rivelarsi tossiche.

Per questo si calcola il saggio di variazione del tasso di riferimento della politica monetaria.

È quanto fatto qui in alto: si parte dalla media non ponderata del “tasso di sconto” (variamente definito) di Stati Uniti, Eurozona e Regno Unito, per pervenire il tasso di variazione a cinque anni.

Si nota subito come da pochissimi mesi il dato sia tornato in territorio positivo: dopo nove anni – da gennaio 2009 a dicembre 2017 – la politica monetaria è restrittiva; perlomeno, rispetto al dato medio di cinque anni addietro.

Questo può risultare un problema, laddove si consideri che ogni volta che il tasso medio di riferimento della politica monetaria globale, è risultato superiore rispetto al livello di un lustro prima; di lì a breve l’economia globale è entrata in fibrillazione: fine 2006, ottobre 2000, 1990.

È pur vero che il dazio imposto ora dalle banche centrali è poco più che simbolico. Ma nel 2000 ciò bastò ad imporre bear market e recessione. Questa volta sarà davvero differente?

A cura di Gaetano Evangelista, Ad Age italia