Si discute molto da alcune settimane, nei Paesi Bassi e in Belgio, della proposta di legge presentata dalla parlamentare della sinistra verde olandese Corinne Ellemeet di limitare le cure mediche per le persone che hanno superato i 70 anni. La proposta è appoggiata dall’associazione di geriatria clinica.

In Olanda si va in pensione a 67 anni e tre mesi e l’aspettativa di vita è di 81 anni. Il limite alle cure (niente bypass, dialisi, chirurgia) non ha la finalità di evitare le sofferenze e i disagi generati dagli interventi, ma di abbassare i costi della sanità pubblica. Anche ai pazienti che chiedono di essere trattati verrebbe infatti tolta la facoltà di decidere, che verrebbe riservata ai medici. L’alternativa resterebbe a quel punto la sanità privata. Un recente sondaggio in Belgio, d’altra parte, ha riscontrato un grande consenso, in particolare nelle fiscalmente virtuose Fiandre, all’idea di limitare drasticamente le cure agli anziani in cambio di un taglio dei costi.

Olanda e Belgio sono da decenni all’avanguardia nell’eutanasia e ora aprono questo nuovo fronte. Lo si può vedere come un passo verso una cupa distopia alla Soylent Green, il grande film futuristico su una società disperata e decadente che incentiva il suicidio assistito e ricicla segretamente i corpi in cibo. In alternativa, si possono lodare il candore e il rigore tardocalvinista con cui viene affrontata una questione sociale ed economica straordinariamente scomoda, che altrove viene rimossa, gestita di nascosto o coperta da un pesante velo di ipocrisia. Non c’è infatti dubbio che in società che invecchiano demograficamente (e invecchiano dentro) e in un quadro di crisi fiscale (o di tabù fiscali, direbbero gli MMT) questi temi diverranno bollenti in un futuro molto prossimo.

Anche il dibattito sul senso di tenere in vita un ciclo economico che raggiungerà il mese prossimo i dieci anni di vita (e diventerà quindi il più longevo dagli anni Trenta) è destinato a intensificarsi. In realtà le opinioni hanno iniziato a dividersi già due anni fa, in quel 2017 che ha visto la lunga gestazione e l’approvazione della riforma fiscale americana. Alcuni hanno parlato di una brillante operazione studiata per prolungare di un paio d’anni l’espansione iniziata nel 2009, ridandole al tempo stesso vigore e giovinezza e creando effetti benefici anche di lungo. Altri, tra cui Bernanke e Yellen, hanno descritto il gettare benzina sul fuoco dell’espansione come un gravissimo errore, un’operazione prociclica tanto insensata quanto il suo opposto europeo del 2011-2012, ovvero fare austerità in un contesto recessivo. Altri, realisticamente, si sono posizionati a metà strada e hanno fatto notare che le riforme di grande respiro pluridecennale si fanno quando si ha il potere per farle e pazienza se il momento non è perfetto.

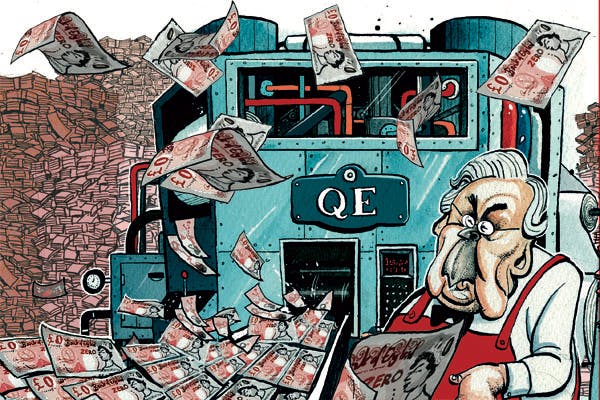

Ancora prima già il Quantitative easing era stato criticato da una parte non trascurabile degli osservatori e dei mercati come un tentativo disperato e maldestro di tenere in vita un ciclo destinato naturalmente al double dip. Nel tempo il Qe è stato accettato, ma anche i suoi sostenitori della prima ora sono oggi consapevoli degli effetti collaterali non tanto del Qe in sé, quanto di una struttura artificialmente bassa dei tassi prolungata nel tempo.

Tassi reali negativi

I tassi reali negativi permanenti alla giapponese e, da qualche anno, all’europea, che pure tengono in vita il ciclo, producono infatti delle tossine. Da una parte impoveriscono seriamente la ricchezza finanziaria privata (pensiamo ai poveri compratori di Bund decennali che, nell’ultima asta, hanno sottoscritto a nominale negativo dello 0.10 e che, con un’inflazione tedesca all’1.5, regaleranno nei prossimi dieci anni il 16 per cento della loro ricchezza alla Germania). Dall’altra parte zombificano le banche, non più in grado di produrre profitti, e, peggio ancora, promuovono un’allocazione inefficiente del capitale, permettendo ai soggetti meno produttivi di rimanere in piedi a danno di quelli più produttivi.

Attenzione, però. Le recessioni, che se contenute producono alcuni effetti positivi di disintossicazione, oltre un certo punto producono a loro volta tossine pericolose. La più letale, sul piano economico, è l’isteresi del mercato del lavoro. Ogni recessione crea dei disoccupati. Se la crisi è breve il lavoro viene rapidamente reimpiegato. Se è lunga, una parte dei disoccupati perde competenze ed esce definitivamente dal mercato del lavoro. A questo punto essendosi ristretto il mercato del lavoro, quando parte la ripresa si raggiunge prima il livello di occupazione che fa scattare l’inflazione salariale. Questo significa che si può crescere meno di prima della crisi.

L’isteresi ci riguarda da vicino perché è un punto di costante frizione nelle discussioni tra Italia e Commissione europea. Questa sostiene infatti che i disoccupati italiani sono diventati permanenti e definitivi, per cui anche un piccolo stimolo fiscale farebbe scattare l’inflazione salariale. L’Italia sostiene ovviamente il contrario.

Un’altra ragione per cui bisogna stare attenti quando si denuncia l’accanimento nel tenere in vita l’espansione è che una recessione avrebbe luogo oggi (o nel futuro prossimo) con uno stock di debito complessivo nel mondo pari a tre volte e mezza il Pil globale. Il mondo non è mai stato così a leva come oggi.

Per fortuna una nota positiva arriva dagli Stati Uniti, che hanno crescita ancora rispettabile senza avere l’ombra di inflazione. Le misure fiscali di Trump sono state infatti accompagnate da un’imponente deregulation. In pratica come nota David Zervos, alla crescita della domanda determinata dall’espansione ha corrisposto in uguale misura una crescita dell’offerta determinata dalla deregulation e dal ritorno nel mercato del lavoro di soggetti che si pensava ne fossero usciti per sempre (l’isteresi è in realtà reversibile).

Espansione economica negli Usa

L’espansione americana è dunque vecchia d’età, ma il sangue che scorre nelle sue arterie è giovane. Sarebbe profondamente sbagliato sottoporre ad eutanasia o limitare l’ossigeno a un corpo sano. Anche la Fed se ne sta rendendo conto.

Certo, le Fed regionali che da qualche anno producono modelli che calcolano le probabilità di una recessione nell’arco dei 12 mesi ci dicono che queste probabilità sono salite e le valutano intorno al 30 per cento. Nei loro modelli ha però un forte peso la recente inversione della curva dei rendimenti, un fenomeno che, in passato, ha preceduto una recessione l’85 per cento delle volte.

I modelli, si sa, hanno pregi e difetti. Il loro difetto principale è che presumono che il futuro sarà come il passato. In questo caso non tengono conto dell’abbassamento strutturale dei rischi d’inflazione (e quindi di fine forzata del ciclo) dovuto alle riforme e alla demografia. Con un’avvertenza. Se le riforme verranno smantellate dalla prossima amministrazione, se ci sarà reregulation e se le politiche diventeranno procrescita ma antibusiness, il quadro cambierà profondamente. Ma non sono problemi di quest’anno.

Investimenti

Per ora quindi, rimaniamo investiti, tanto in bond quanto in equity. Lo scenario di base non cambia, ma in termini di risk management è bene incorporare un 30 per cento di rischio di recessione nei prossimi 12-18 mesi. Limitare la leva, rafforzare la qualità dei bond in portafoglio, creare liquidità e accumulare con calma oro sotto 1.300 sono per il momento misure più che sufficienti.